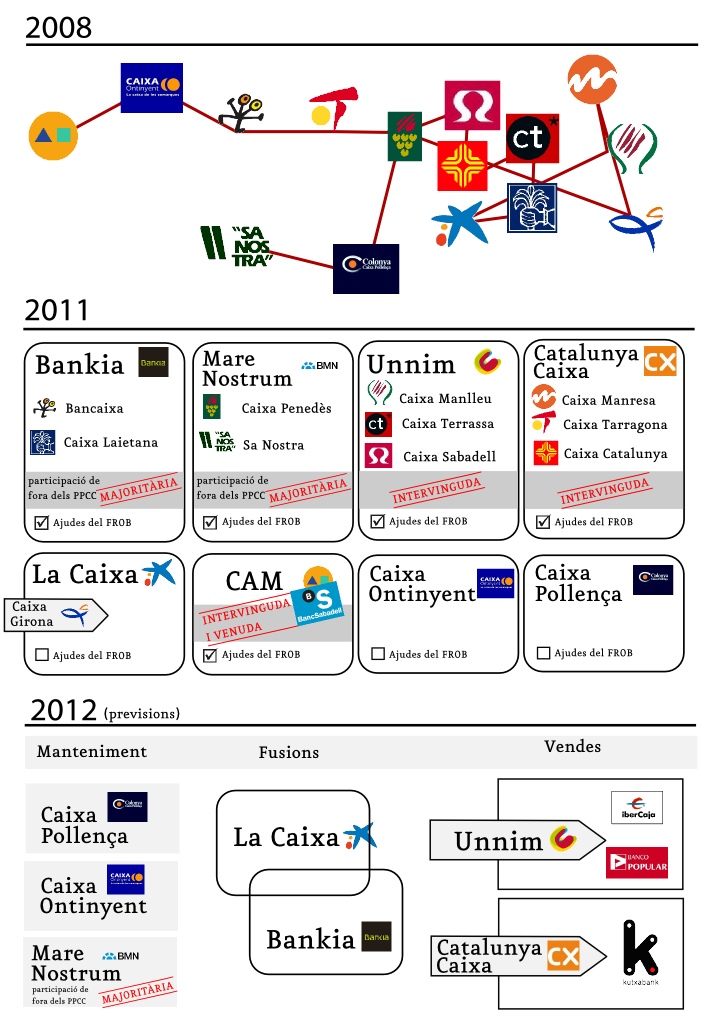

Des de 2008, el panorama de les caixes d’estalvi ha canviat radicalment. En només tres anys la xarxa d’entitats, fins a 15, que cobria el territori, s’ha anat concentrant en poques institucions i en molts casos diluint-se en entitats d’abast estatal. De caixes a bancs, i entremig aspectes tan diversos com les obres socials, els desnonaments o les participacions preferents.

Francisco Ferrer és una de les veus del Seminari Taifa que ens els darrers mesos ha realitzat desenes de xerrades sobre el sistema financer i la problemàtica de les caixes d’estalvi. L’ACCENT hem volgut conèixer la seva visió i com aquests canvis afecten l’estructura social i econòmica dels Països Catalans.

“Ben aviat veurem un procés de desmantellament de l’obra social” // “Els serveis de crèdit, dipòsit i comptes corrents s’han convertit en béns de primera necessitat” // “Des dels 80 amb el triomf del neoliberalisme, les caixes ja eren un mal al qual buscar solució” // “El col·lapse en el sistema financer tal com el coneixem cada vegada està pitjor”.

##### -> Cliqueu per ampliar gràfic

Què han estat les caixes d’estalvi? Capitalisme popular, un instrument de socialització de la riquesa o una variant del sistema bancari tradicional?

D’allò que teòricament havien de ser a allò que han estat en la realitat aquesta última etapa, hi ha una diferència considerable: convivència amb les bombolles especulatives, fent possible la corrupció, el clientelisme polític, les jerarquies oligàrquiques, molt poca diferència amb els bancs pel que fa al tracte cap als menys privilegiats. Algun tractament caritatiu de l’obra social i molt de luxe sumptuari. Podríem aprofundir àmpliament tots aquests temes i algun altre. Malgrat tot, després d’una defunció és costum parlar bé del subjecte. Cal remarcar l’existència de l’obra social de la qual són beneficiàries forces persones, que a causa de la proximitat territorial va beneficiar a molts projectes empresarials. Segons la constància que en tenim, les condicions de treball estaven per sobre de la mitjana. Que hi havia la possibilitat d’un control polític. Que gran part dels beneficis obtinguts es van reinvertir en el creixement de l’entitat. Després va arribar la crisi…

Després del procés de bancarització, quines diferències reals hi haurà amb l’anterior situació?

Ben aviat veurem un procés de desmantellament de l’obra social. Els nous accionistes només aspiren a rendibilitzar els seus diners.

Ja estan comprant les caixes a uns preus molt bons i amb la garantia que l’Estat cobreix els possibles riscos de futures pèrdues. Això suposarà un altre atac a les arques de l’Estat.

Una altra gran diferència real serà l’impacte sobre l’ocupació. Molts acomiadaments i moltes oficines tancades que obligaran a desplaçaments majors en les zones rurals. Hi ha també la pèrdua de la possibilitat d’un control polític que hauria d’haver-se fet millor, però que ara s’elimina tota possibilitat de millorar-lo.

La concentració financera, quins efectes tindrà? Farà augmentar el poder dels bancs? Canviarà la correlació de poder en les elits dirigents?

Els efectes de la concentració en sectors que cobreixen necessitats importants per als usuaris són sempre nefastos. Els serveis de crèdit, dipòsit i comptes corrents són imprescindibles per a la gent, s’han convertit en béns de primera necessitat a causa del funcionament de l’economia actual. És difícil sobreviure dins del sistema sense tenir un compte corrent i això es fa pagar. Encara que mai va ser un sector amb una competència autèntica, l’existència de moltes empreses suposava una capacitat mínima de canviar d’entitat quan una donava un mal tracte, de buscar una nova taxació o de trobar un crèdit quan ens era negat per una altra caixa. No obstant això, el fet de sotmetre a pràctiques comunes com les comissions creixents, els tipus d’interès alts, la falta d’informació per als dipòsits… denotaven un mercat sense competència. La disminució del nombre d’empreses, suposarà més poder per als bancs que quedin. Formaran un oligopoli autèntic en un servei cada cop més bàsic. Durant els anys 70 i 80, els grans banquers de l’Estat espanyol menjaven junts un cop a la setmana i allà decidien la política financera de l’estat. Ara són més subtils. Finalment tot es tradueix en més temps del treball de les persones dedicat a pagar les rendes financeres.

La correlació de les elits de poder no canvia per decret llei o per la privatització de les caixes. Més aviat al revés, els polítics beneeixen amb decrets allò que en les relacions de poder ja s’ha aprovat. La història de les grans elits dirigents és llarga. El nostre sistema financer i el productiu tenen vincles dinàstics forts, d’amistat, d’escola… n’hi ha prou amb veure qui és present en els consells d’administració de les nostres empreses productives i en el nostre sector financer per entendre l’entramat en el qual se suma la porta giratòria de la classe política. Els ministres que se’n van anar a les caixes i els financers que es van asseure en el govern.

Sobre quines bases s’ha fet aquesta concentració financera? Qui n’ha estat el beneficiat?

L’actual concentració financera i la privatització de les caixes ha estat un llarg procés. Des dels 80 amb el triomf de la supremacia ideològica del neoliberalisme, les caixes ja eren un mal al qual buscar solució. Tot el que fes ferum de públic havia de privatitzar-se en nom de la suposada eficiència de la gestió privada. La història ha demostrat que els bancs que van generar la crisi no tenien res de públics i que algunes caixes han funcionat millor que alguns bancs en la nostra zona.

El model de rescat bancari global de l’octubre de 2008 suposa una recomposició de poder en tot el sistema financer mundial. Els governs no van estar a l’alçada de prendre les mesures necessàries per a l’economia real, la història a partir d’aquella època va canviar, es va donar més poder sobre tota l’economia mundial als grans bancs. La manera en què es van realitzar els rescats va fixar les bases no només per a la concentració financera, sinó per al poder dels governs, a les formes de la democràcia, a la submissió a les empreses productives i a la pressió a les poblacions actuals i les de les èpoques vinents. Els rescats de 2008 van posar el món als peus dels rescatats.

El primer acord entre Zapatero i Rajoy va ser la privatització de les caixes. El segon, i últim, un canvi constitucional que obliga a pagar als mercats preferentment, abans de qualsevol altra despesa pressupostària. Queda clar qui es troba beneficiat i qui paga.

Recentment ha esclatat la polèmica de les participacions preferents. Podem parlar de “corralito”?

No. El “corralito” s’esdevé quan no hi ha diners per a què la gent recuperi els seus dipòsits perquè s’ha perdut la confiança en el sistema financer i tothom vol recuperar la seva liquiditat.

En aquest moment hi ha diners i molts. El BCE ha injectat en els balanços dels bancs i les caixes quasi mig bilió d’euros. És cert que no hi ha confiança i que els agents financers tornen a resguardar aquesta liquiditat en el dipòsit del BCE, però les preferents no són el “corralito”. La paraula adequada és estafa. Els bancs, i sobretot les caixes, van captar les preferents dels seus clients més confiats, gent que es va refiar dels directors de la seva oficina de tota la vida i aquests van aprofitar-ho per recomanar el producte que la banca necessitava vendre en aquell moment. Les preferents són la conseqüència del requeriment legal d’un percentatge de capital propi sobre el volum de préstecs que s’han donat en cada banc. Aquesta obligació que pretenia regular una mica la solvència de les entitats va generar la necessitat urgent d’aconseguir diners dels clients, treure’l de les formes més segures de dipòsit de llarg termini i posar-lo “a perpetuïtat” a disposició del banc perquè comptava com a capital. Segur que els clients van acceptar legalment les condicions, però l’existència de l’asimetria d’informació, la quantitat de col·locacions, el coneixement d’aquella època del risc existent i el perfil de molts dels afectats, fan anomenar-ho ESTAFA.

Les administracions han tingut participació destacada en la gestió de les caixes. És viable demanar responsabilitats penals als polítics?

El primer pas per a sortir d’aquesta gran cisi financera i real és determinar-ne els responsables, fer que tornin allò que han robat directament, els sous fraudulents aprovats per consellers endogàmics, les grans primes pagades tot i el fracàs…

A aquest caos econòmic i a les seves conseqüències de destrucció per a milions de famílies no hi hem arribat per un desastre natural ni per una epidèmia, sinó per l’acció o l’omissió de determinats personatges, que no són molts. Una societat no pot recuperar-se si els causants dels danys segueixen sent premiats. I si la solució és deixar passar el temps, la història torna a repetir-se amb crisis més greus ja que no s’han corregit els comportaments.

Existeixen figures en el codi penal per tal que la justícia faci la seva feina. També els polítics que van gestionar les caixes han de pagar, però acostumem a oblidar-nos dels tecnòcrates, que presumptament no tenen ideologia… El sistema li ha encarregat la gestió del risc i ja sabem com ho han fet, això.

Des d’una perspectiva nacional de Països Catalans, perdre les caixes és perdre sobirania?

La sobirania d’un poble ha de basar-se en un bon sistema productiu: empreses funcionant, treballadors amb feines dignes, un bon sistema fiscal que impedeixi el desastre de la desigualtat que es donava durant l’etapa del creixement i que va ser una de les causes de la crisi, una demanda interna solvent i un sistema públic ben finançat.

Per descomptat que un sistema financer proper sempre és una ajuda però si no tenim les condicions anteriors es pot caure en la trampa del deute. El crèdit amic va dur, per la via de l’endeutament, a molts ajuntaments i comunitats autònomes a baixar els impostos per sota del que era necessari i els interessos creixents fan que poc a poc sigui impossible retornar els crèdits. En l’actual situació financera global molts estats han perdut la seva sobirania sense perdre els seus bancs nacionals, fins i tot mantenint la seva moneda i el seu banc central.

Molta gent, davant el ball de fusions, es planteja què fer amb els diners que té en una caixa. Quines alternatives tenim? Són reals o només simbòliques?

Això depèn de la quantitat. Si és un estalvi normal estarà igualment assegurat (o no) en qualsevol de les entitats que sobrevisqui. Si parlem de molt capital, tindrà un problema. És per això que s’estan pagant interessos negatius, per assegurar el retorn dels diners. Si la idea és fer alguna cosa més ètica amb la inversió, existeixen entitats les inversions de les quals són més ètiques que les dels bancs. Existeixen també cooperatives de crèdit que no s’han privatitzat. Ambdues solucions impliquen riscos. Ara bé, si volem parlar d’alternatives, s’ha d’obrir un debat molt més llarg que aquesta entrevista. Es tracta de definir un model alternatiu a l’actual. Llavors s’han de posar unes altres bases i per això s’ha de posar en qüestió la forma de tota l’estructura actual de crèdit i estalvi. Acceptem la usura? L’estalvi, el crèdit i la gestió del risc han d’estar en mans privades? El funcionament bancari ha de ser un sistema jeràrquic? Com s’estableix el control democràtic del nou model? Puc escollir democràticament al director que m’aconselli? Quin és el marc geogràfic òptim? El sector productiu ha d’estar sota les ordres del capital financer?

Abans d’arribar a l’Alternativa ja no tindrem els diners. Però és urgent tenir respostes. El col·lapse en el sistema financer tal com el coneixem cada vegada està pitjor. No aconsegueixen reparar-lo, després de quatre anys tampoc tenen respostes. Potser no estem formulant la pregunta adequada…¿!?